レラティブストレングス投資とはなんぞや?

RS投資を一言でいうと移動平均線を用いたモメンタム投資法です。

RS投資に出会ったのは、レラティブストレングス投資の第一人者と呼ばれている「市原ブログ」さんをたまたま見かけたところからでした。そこで「12ヶ月移動平均+3-6-12ヶ月レラティブ・ストレングス投資」(以下RS投資)に感銘を受けて株式投資の一つにRS投資を取り入れました。今回はRS投資についてご紹介します。

▼目次

▼目次

RS投資とは

1.投資候補対象は、日本株、先進国株、新興国株、日本債券、先進国債券、新興国債券、JREIT、GREITの8資産。

2.月末に、上記資産クラスの、「3ヶ月リターン、6ヶ月リターン、12ヶ月リターンの平均値」(以下、3-6-12ヶ月リターン)を計算する。

3.3-6-12ヶ月リターンが高い上位2資産を抽出する。

4.この2資産の中で、市場価格が12ヶ月移動平均を上回っている資産を抽出し、均等配分で保有するポートフォリオを構築する。

5.以上を毎月繰り返す。

市原ブログより引用

すごく・・・簡単です・・・。

要するに、毎月上昇トレンド上位の資産に乗り換えて利益を得ていく投資法です。

▲目次にもどる

RS投資方法について

具体的なRS投資方法ですが、本家「市原ブログ」からの引用とさせていただいております。

(1)まず、ヤフー!ファイナンスにアクセスします。

(2)検索窓に、ETFの場合はティッカーを入力します。投資信託の場合は投資信託名称を入力します。

(3)「時系列」タグをクリックします。すると、日次ベースでの価格の推移が表示されます。

(4)期間を過去12ヶ月に指定し、「月次」を選択します。

(5)過去12ヶ月の月末の価格が表示されます。これで移動平均の計算に必要なデータを取得できました。

(6)過去12ヶ月の月末価格を元に3ヶ月、6ヶ月、12ヶ月リターンをを計算します。紙に価格を書き出して計算しても良いですし、エクセルに張り付けて計算しても良いでしょう。エクセルの方が一度計算用シートを作ってしまえば、後が簡単です。計算式は下のようになります。

①3ヶ月リターン = 直近月末価格 ÷ 直近月末から3ヶ月前の月末価格 - 1

②6ヶ月リターン = 直近月末価格 ÷ 直近月末から6ヶ月前の月末価格 - 1

③12ヶ月リターン = 直近月末価格 ÷ 直近月末から12ヶ月前の月末価格 - 1

3,6,12ヶ月リターンの平均 = (①+②+3)÷3

以上で3,6,12ヶ月リターンの平均を算出することができます。

市原ブログ引用

上記を踏まえて私が採用している証券会社・投資候補対象(以下投信)・作成方法をご紹介します。

私が採用した証券会社

私はSBI証券の個人型確定拠出年金(以下iDeCo)を採用しております。

私が採用した投資信託

日本株、先進国株、新興国株、日本債券、先進国債券、新興国債券、JREIT、GREITの8資産から信託報酬が安いものを選んだつもりです。私は8資産と米国株特化型「iFreeNYダウ・インデックス」を追加した9資産を投資候補対象としています。

| 資産クラス | ファンド名 |

| 日本株 | 三井住友・DC日本株式インデックスファンドS |

| 先進国株 | DCニッセイ 外国株式インデックス |

| 新興国株 | EXE-i 新興国株式ファンド |

| 日本国債券 | 三井住友・DC外国債券インデックス |

| 先進国債券 | 三井住友・DC外国債券インデックス |

| 新興国債券 | 三菱UFJ DC新興国債券インデックスファンド |

| 日本REIT | DCニッセイJ-REITインデックスファンドA |

| 海外REIT | 三井住友・DC外国リートインデックスファンド |

| 米国株 | iFreeNYダウ・インデックス |

RS集計表作成方法

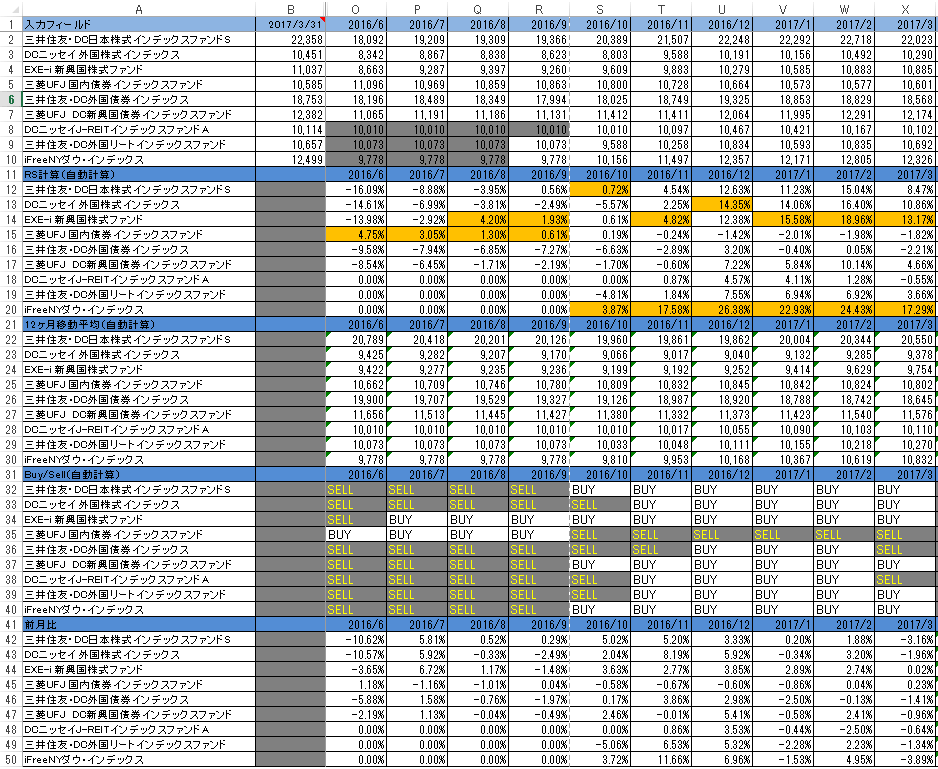

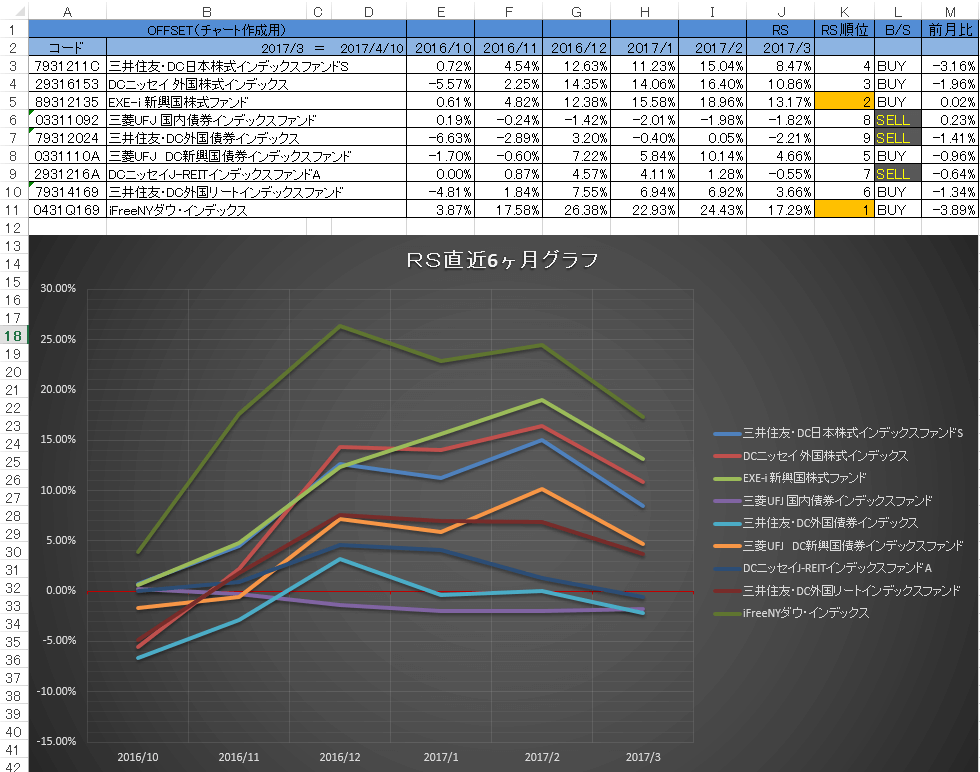

私は先人様たちが画像で掲載されているものに近づくようにExcelで表計算しております。

入力フィールドにYahoo!ファイナンスから月末価格を拾い出し、入力フィールドに基準価額を入力するとRS計算からどれに投資するかを自動計算されるように組み込んでおります。上位2位を分かりやすくオレンジに自動発光させています。また、パッと見で分かりやすいようにRS集計とRS直近の推移を表したグラフを作成しました。

とても・・・自己満足です・・・。

私は不器用な人間なので作成に手間取りましたが、Excelの得意な人はもっと使いやすいものが作れると思います。頑張ってください。

▲目次にもどる

本家RS投資にアレンジを加えてみた

お気づきの方もいるかと思いますが、3月の基準価格が月末の基準価格ではありません。

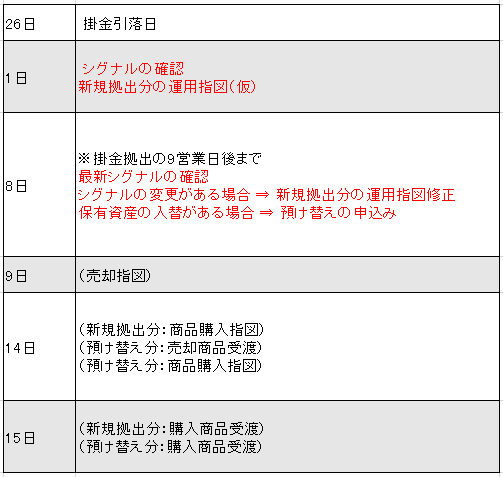

※上記はiDeCoのスケジュール一例です。日付については毎月かわりますので、利用している証券会社のスケジュールを参考にしてください。

月末から指図締切日までの間に大きなイベントが起きた場合、トレンドが変わってしまうこともあります。なので私は月初に仮としてシグナルの確認・運用指図をして、指図締切日に最新シグナルの確認をしてシグナル等に変更があれば指図の修正を行います。こうすることでよりトレンドに乗った運用ができると信じてひと手間かけています。

直近2~6ヶ月(今回では2016年11月~2017年3月)は月末のリターン平均を、直近1ヶ月(今回では2017年4月)は上のとおり、運用指図を決めるための基準日(今回では2017年5月12日)のリターン平均を使用しております。そのため、古い月に関しては基準日のリターン平均を使用していない為、乖離が生まれますがご了承ください。

現在はこのように運用していきますが、何か問題があれば都度修正していこうと思います。

RS投資のメリット

1.暴落時にバイ&ホールド投資よりも損失を抑えられる

ほったらかし投資のバイ&ホールド投資は暴落時に安く仕込むことができますが、暴落がずっと続くと株の塩漬けが嫌いな人にとっては精神衛生上よくありません。

RS投資はトレンドフォロー型のため暴落時では途中換金となって、底まで付き合わなくてもいいと判断しています。

2.マイナーな投資法だからこそやる価値はある(?)

私がRS投資をはじめようと決めた決め手が以下の引用にあります。

考えを変えた一つ目の理由は、定量的検証の結果、多少の人がこの投資法に追随したとしても、有効性は失われないという結論を得たからです。

そして二つ目の理由は、リチャード・デニスの次の言葉を思い出したからです。

トレードのルールを新聞に公表したとしても、誰もその通りにやらないだろう。

「12ヶ月移動平均+3-6-12ヶ月レラティブ・ストレングス投資」を公開したとしても、ほとんどの人はその通りにはやらないでしょう。なぜなら、「12ヶ月移動平均+3-6-12ヶ月レラティブ・ストレングス投資」は、長期投資家にとっては投機行為のように見え、デイトレーダーにとっては退屈だからです。

この記事を読んだごく一部の人だけしか実践しないのであれば、この投資法の有効性は失われず、忠実に実践するごく一部の人に富をもたらすことでしょう。

市川ブログより引用

やる人が少ないことをするのっておいしくないですか?(芸人の発想)

RS投資のデメリット

1.場合によればバイ&ホールド投資よりリターンが少なくなる

トレンドフォロー型の投資法のため、トレンドが崩れる(SELLサイン)が出れば売り、トレンドが形成されそうになる(BUYサイン)が出れば買うことになります。例えば、暴騰時にBUYサインが出て買いを決めたとします。しかし翌月暴落してSELLサインが出ると売ることになります。するとここで損切が確定します。そして翌月暴落してた銘柄が反発し・・・と、このような思わしくない動きが出るとRS投資には不利とだと思います。バイ&ホールド投資なら持ち続けるだけなので、このような損は起こりません。

まとめ

やってみる価値はあると思う。私はiDeCoではRS投資を採用します。

ただし、確実に儲かるとかも言いませんし、損失を確実の抑えられるとも言いません。

投資は自己責任にてお願いします。

※現在記事構築中です。随時記事内容に変更が起こる場合がございます。ご理解ください。